この記事の内容

副業をする際に提出する2種類の書類

副業を本格的にスタートするにあたり、本日税務署に2種類の書類を提出してきました。

これから副業をスタートする人、スタートしようと思っている方の少しでも参考になればと思い、記録として残しておきます。

2種類の書類とは・・・・それは、『開業届出書』と『青色申告承認申請書』です。

なんか難しそう・・・と思うかもしれませんが、所要時間たったの10分で中学生・高校生でも書ける内容でした!

どんな内容の書類なのか。そもそもなぜ出さないといけないのか。少し細かくみていきましょう。

〜開業届出書〜

『開業届出書』とは、新たに事業を開始したときや、事務所を新設・移転したときに提出する書類です。

この届出書は、事業の開始の事実があった日から1ヶ月以内に納税地を所轄する税務署長に提出するものとされています。

実際の書類はこちら!

正式書類名:個人事業の開業・廃業等届出書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/05.pdf

これだけ見てもよくわからないと思うので、実際に私が記入した項目はこちらです!

①納税地・・・・・現住所でOK!

②氏名・・・・・・そのまま

③生年月日・・・・そのまま

④個人番号・・・・マイナンバーカードの番号

⑤職業・・・・・・例:販売、営業等(わからなければ税務署で教えてくれます)

⑥屋号・・・・・・特に店舗など持たない方は無記入でOKです。(私も無記入で提出)

⑦事業開始日・・・将来の日付でもOK

⑧事業概要・・・・例:フランスレストラン、ブログアフィリエイト等

以上です!簡単ですよね!?ここまで3〜5分で完了です。

あとは細かいところは税務署の職員の方が確認されるので大丈夫です。

開業届出書を出す必要性とメリット

では実際、副業をするときに開業届出書を出す必要があるのか??税務署の職員の方に聞いてみました。

結論は、『ケースバイケース』とのことです。

ただ、基本的には提出しなくても問題ありません。

では、「必要となるのはどんなケース」なのか。これも質問してみました。

それは、事業によっては『開業届出書』の写しを提出を求められるケースがあるようです。

例えば、インターネットで事業を行う際に提出を求められるケースがあるみたいですよ。

その際には提出をしていないと、そもそもその事業ができないことになりますので提出しておかなければいけないですね。

出さなくてもいいものを出すメリットはあるのか!!??

個人差はあるかと思いますが、「事業を始める」ということで書類を提出することで取り組む事業への気持ちが高まる事です。

これは精神論になってしまいますので、深掘りはせず、、、、

税務署の方にも確認しましたが、開業届出書を出していなくても副業自体はできるということです。

〜青色申告承認申請書〜

『青色申告承認申請書』とは、所得税の青色申告の承認を受ける場合に提出する書類です。

この申請書は、最初に青色申告をしようとする年の3月15日までに提出するものとされています。

①1月15日までに新たな事業を開始した場合・・・その年の3月15日まで

②1月16日以降に、新たな事業を開始した場合・・事業を開始した日から2ヶ月以内

実際の書類はこちら!

正式書類名:所得税の青色申告承認申請書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf

実際に私が記入した項目はこちらです!

①納税地・・・・・現住所でOK!

②氏名・・・・・・そのまま

③生年月日・・・・そのまま

④職業・・・・・・例:販売、営業等(わからなければ税務署で教えてくれます)

⑤屋号・・・・・・特に店舗など持たない方は無記入でOKです。(私も無記入で提出)

⑥所得の種類・・・事業所得・不動産所得・山林所得(基本的に一般の副業であれば事業所得になります)

⑦簿記方式、備付帳簿・・・ここは税務署の方と一緒に確認していきましょう。(唯一難しいところかと思います)

具体的には・・・(複式・簡易)簿記の選択と、5種類の帳簿を選ぶ(例:現金出納帳、売掛帳・経費帳・総勘定元帳・振替伝票等)

以上です!これも⑦以外は先ほどの「開業届出書」と書く内容はほぼ一緒ですよね。

青色申告承認申請書を出す必要性とメリット

では同様に、青色申告承認申請書を出す必要があるのか??

結論は、こちらも『ケースバイケース』です。

この書類についてはメリットを理解することが全てだと思いますので、青色申告のメリットをお伝えします。

青色申告のメリット

①各種所得の金額計算における経費参入や控除が使えること

よく個人事業主の方が「経費で落とせるから」とか、「奥さんを専従者にしている」と聞いたことがある方もいるかもしれません。

噛み砕きすぎると語弊があるかもしれませんが、

「副業なので稼いだ利益に対して、全て所得税や住民税を取るのではなく、家賃や給料として払っている分は税金の対象外にしてねということです。

また、青色申告では「10万円控除」と「65万円控除」がありますが、帳簿の付け方によって大きな控除枠を使えるかどうかが決まってきますので、要チェックですね。

国税庁HP:https://www.nta.go.jp/m/taxanswer/2072.htm

②純損失の繰越控除、純損失の繰戻しによる還付、特別税額控除

仮に今年度の確定申告で赤字が発生した場合、その赤字分を来年度から3年度繰り越すことが可能となります。

例えば、今年度50万円の赤字で、来年度100万円の黒字だったケース。

今年度の課税対象:0円

来年度の課税対象:100万円ー50万円(前年の繰越赤字)=50万円となります。

③給与所得との損益通算

副業での収入はジャンルにもよりますが、事業所得として申告することが多いかと思います。

仮に、上記のように「今年度赤字になってしまった!」場合には給与所得との損益通算ができます。

国税庁HP:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2250.htm

例えば、給与所得250万円で、事業所得(副業)▲50万円だった場合・・・

通常であれば給与所得の250万円に対して所得税や住民税がかかりますが、このケースの場合は合算して200万円に対して税金を徴収しますよとなります。

つまり、赤字になった分は税金も少なくしますねということですね。ただし、その場合②の赤字繰越と併用はできませんのでご注意を。

税務署に提出する際の持ち物・流れ

本日、実際に提出してきたので簡単に紹介します。

所管の税務署は地域によって違いますので、事前に確認してから行ってくださいね。

(ちなみに私は間違えて2カ所行ってきました・・・)

持ち物は、マイナンバーカードと印鑑(認め印でOK)です。

福岡市中央区の所管は福岡税務署

●アドレス・アクセス

〒810-8689

福岡市中央区天神4丁目8番28号

電話:092-771-1151

西鉄天神大牟田線 西鉄福岡(天神)駅下車

西鉄福岡(天神)駅から徒歩10分

福岡市博多区の所管は博多税務署

●アドレス・アクセス

〒812-8706

福岡市東区馬出(まいだし)1丁目8番1号

電話:092-641-8131

鹿児島本線吉塚駅下車 吉塚駅から徒歩3分

市営地下鉄 馬出九大病院前駅(3番出口)下車 徒歩3分

当日の流れ

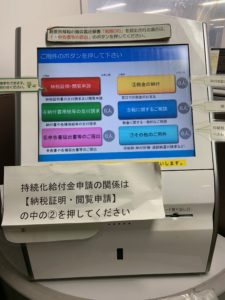

税務署に着いたら番号札をとって担当者と10分話して必要項目を書くのみ!

これ以上もこれ以下もありませんでした。

あとは、会社員の方はしっかりと働いて給料をもらいながら、

副業で広い視野と経済的・精神的安定を実現していきましょう!